Tekst: Kapé Breukelaar

In 30 jaar tijd is de prijs van een gemiddelde woning 5 keer zo hoog geworden. De betaalbaarheid van een koopwoning is echter een complexer onderwerp. De loonontwikkeling, de hypotheekrente en de belastingvoordelen spelen ook een rol.

Daarom stelde ik mijzelf de simpele vraag: waar hebben we het eigenlijk over?

KERNVRAAG

De betaalbaarheid van een koopwoning kun je bekijken door de netto maandlasten af te zetten tegen het inkomen. Ik ging daarom rekenen om een beeld over 30 jaar te krijgen. Wat zijn de bouwstenen?

PRIJZEN

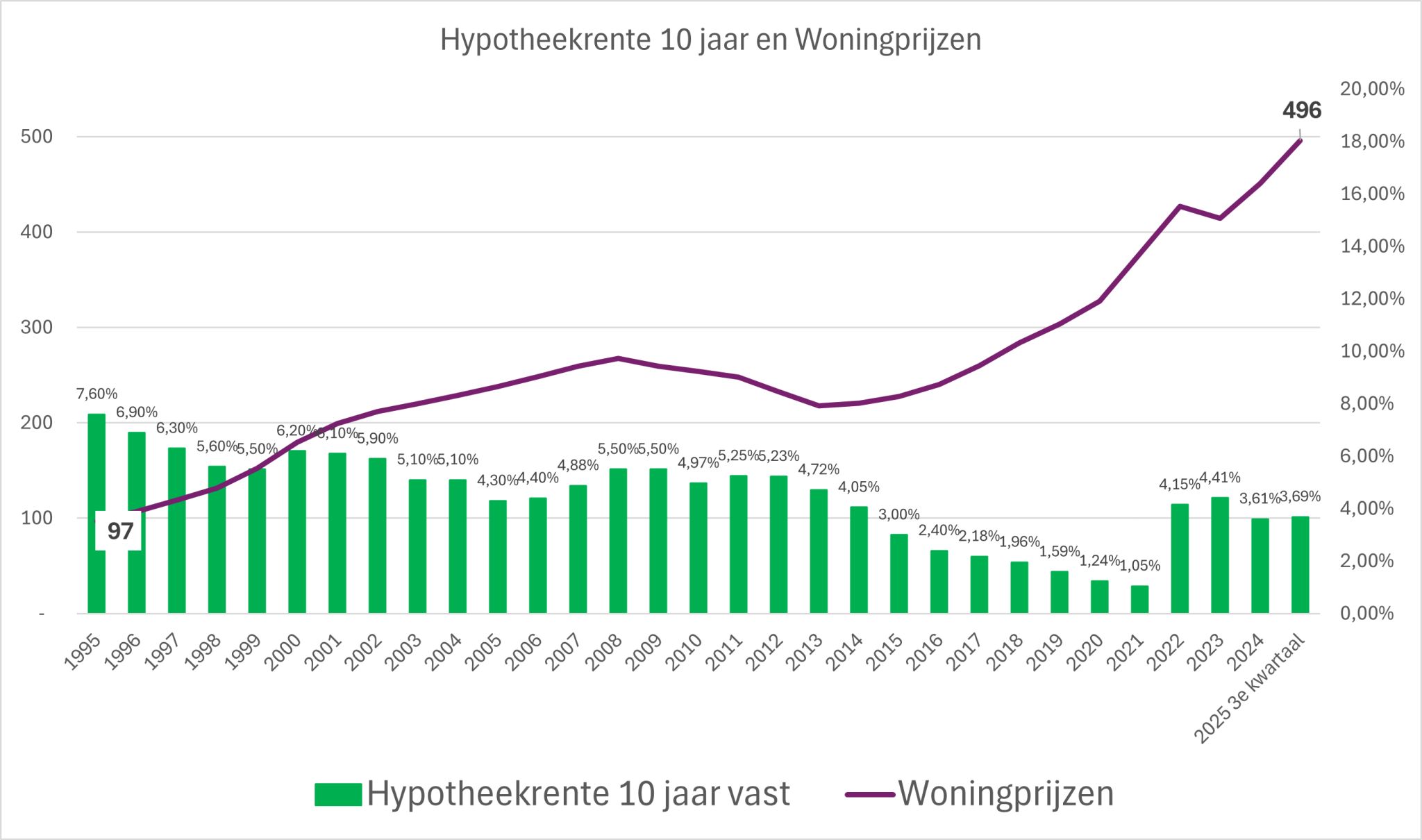

In 1995 kostte een gemiddelde woning €97.000, nu is dat €496.000. De waarde van appartementen steeg iets sneller en van villa’s iets langzamer. Een kanttekening is dat de kwaliteit van de woningen ook verbeterd zal zijn. Per jaar neem ik de gemiddelde woningprijs.

RENTE

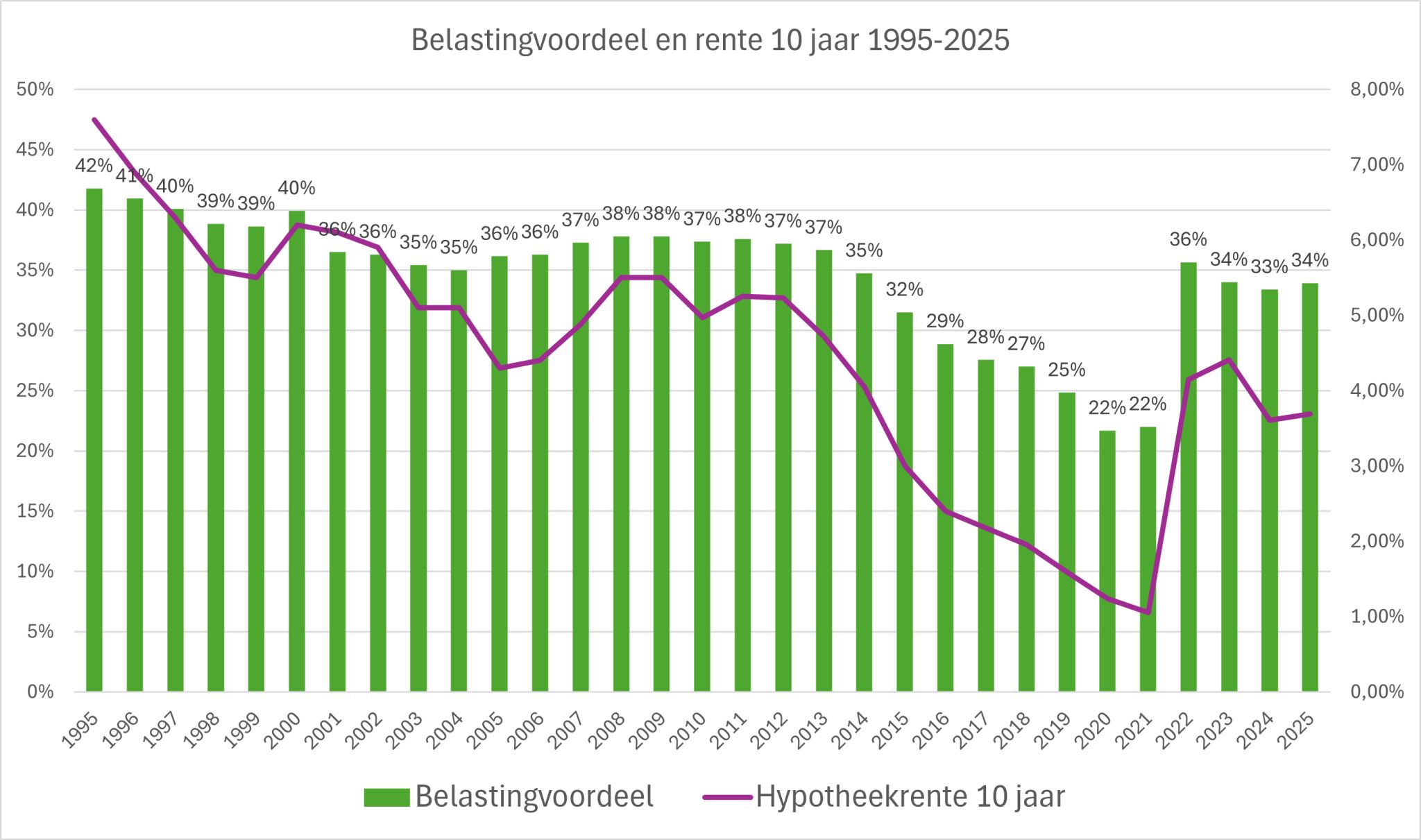

Voor de hypotheekrente neem ik de 10-jaar vaste rente. Die was in 1995 gemiddeld 7,6% en daalde daarna gestaag naar 1,1% in 2021. Voor dit jaar staat de 10 jaar vaste rente op gemiddeld 3,7%.

MAANDLAST NETTO

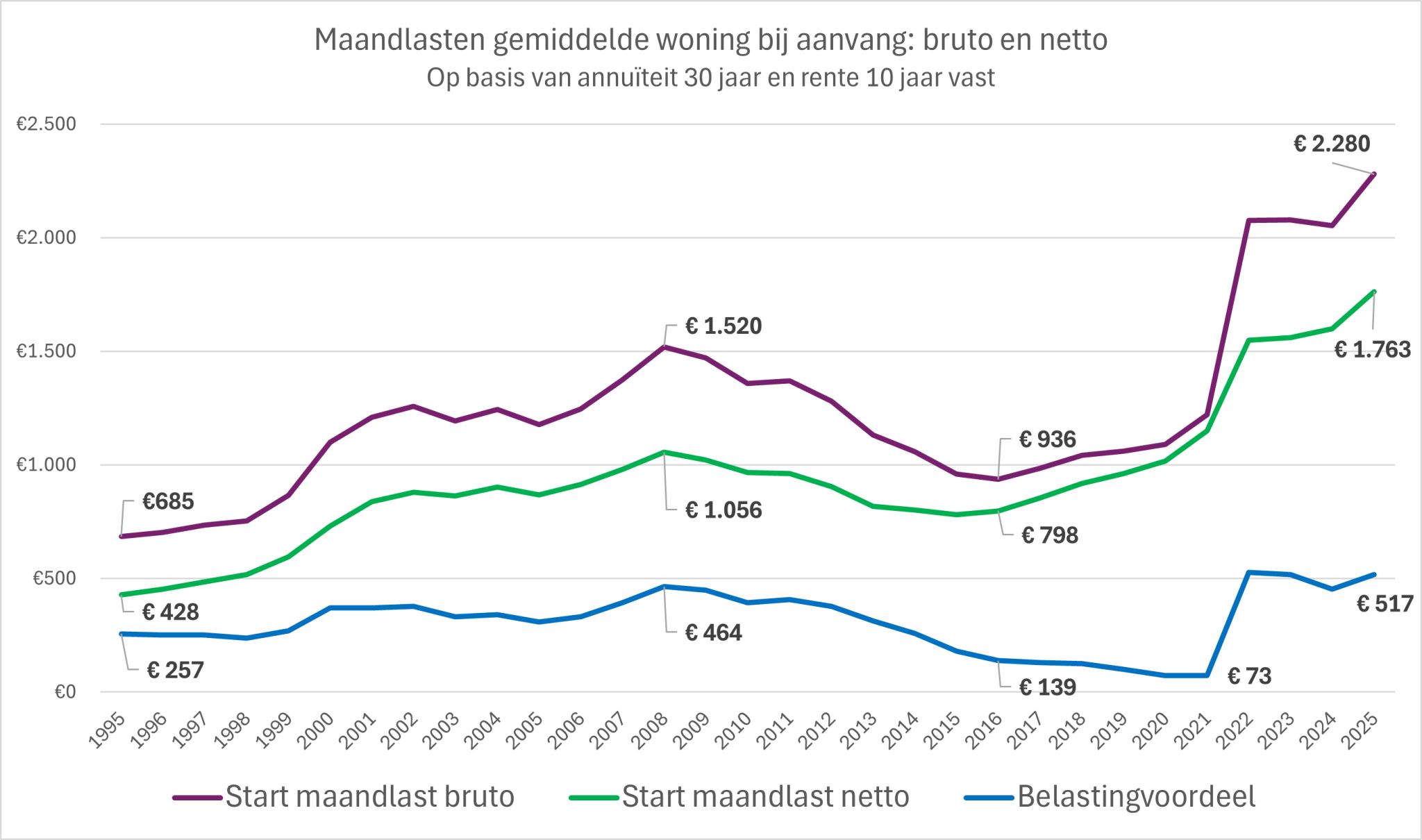

De bruto maandlast bij aanvang bereken ik op basis van een annuïteitenhypotheek van 30 jaar. Ik ga uit van 100% financiering van de koopsom voor een gemiddelde woning. Ik reken met de rentestand van het betreffende jaar.

Het belastingvoordeel bereken ik op basis van de toen geldende belastingregels. Ik reken met de op één na hoogste belastingschijf of het afgetopte aftrektarief, als dat lager is. Uiteraard neem ik het eigenwoningforfait mee.

LONEN

Voor de lonen reken ik met de gemiddelde CAO stijging. Je komt dan uit op een plus van 116% wat neerkomt op 2,6% per jaar over 30 jaar.

BETAALBAARHEID

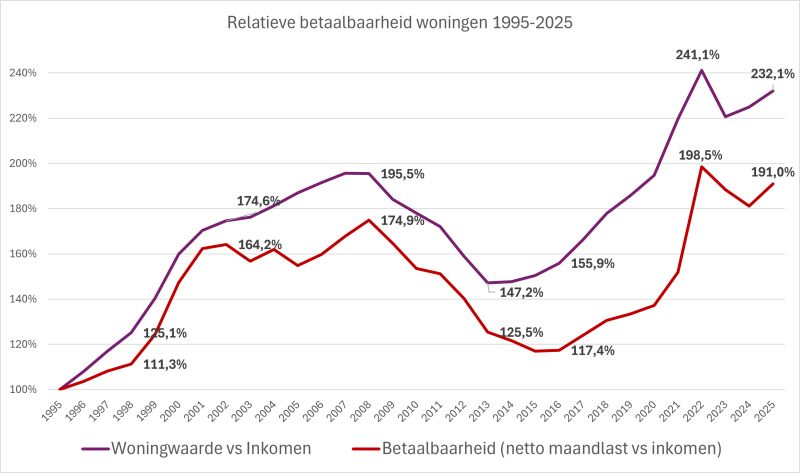

De eerste grafiek toont de ontwikkeling van de woningwaarde en de maandlasten gecorrigeerd voor de loonstijgingen. De startwaarde is 100% in 1995.

De huizenprijzen zijn zo bekeken in 30 jaar ruim 132% gestegen, de netto maandlasten 91% en de bruto maandlasten 55%. Voor een ‘gemiddeld’ huis ben je in 2025 aan reële netto maandlasten dus 91% meer kwijt dan in 1995.

Wat is het verhaal? We starten in 1995 op het ijkpunt van 100% reële maandlasten. Tussen 1998 en 2002 is er een snelle stijging, van 111% naar 164%. Daarna stijgen de lasten gestaag verder naar 175% in 2008.

De kredietcrisis zorgt voor een prijsdaling. In 2013 staan de prijzen bijna 20% onder het niveau van 2008. De lastenindicator is van 175% zelfs terug naar 125%. Daarna helpt de dalende rente. In de jaren 2015 en 2016 staat de indicator op 117%.

Dan volgt eerst een stijging naar 137% in 2020, gevolgd door een grote sprong naar 191% nu. De gestegen rente maakt de lasten snel hoger. De versnelling zit dus in de laatste 5 jaar.

FISCAAL VOORDEEL

Het belastingvoordeel is in 1995 nog bijna 42% van de betaalde rente bij aanvang en daalt naar een kleine 22% in 2020. Daarna stijgt de rente en dus ook het belastingvoordeel. Voor dit jaar kom ik uit op bijna 34% bij de start en met volledige hypotheek. Dat voordeel neemt af naarmate je meer aflost.

Nieuwe serie bij FiscAlert

Het is verkiezingstijd. Politici praten weer volop over geldzaken: hypotheekrenteaftrek, pensioen, AOW… Belangrijk, maar vaak ingewikkeld en lastig te volgen. Terwijl de keuzes wél grote gevolgen hebben voor onze portemonnee.

Daarom gaan we bij FiscAlert iets nieuws doen: we slaan het plat. Onze financieel expert Kapé Breukelaar kijkt eerst naar de cijfers en de feiten. Daarna stelt hij de simpele, maar hele belangrijke vraag: Waar hebben we het eigenlijk over?

Zo maken we politieke beloften en plannen begrijpelijk en concreet. Zonder jargon, zonder ruis – gewoon wat het voor jou betekent.

Lees ook:

Platgeslagen: pensioenfondsen (1)

Platgeslagen: pensioenfondsen (2)

Platgeslagen: pensioenrendement